Mange brukere av Renteradar spør: Hvor mye kan jeg låne til bolig? Det avhenger først og fremst av din årsinntekt, egenkapital og gjeld. Myndighetene har gjennom Utlånsforskriften satt begrensninger for hvor mye bankene kan gi deg i boliglån. Prøv vår lånekalkulator å se hvor mye du kan låne.

Hvor mye kan jeg låne?

Under har vi listet opp hva bankene ofte vurderer når de regner ut hvor mye du kan låne. Det er likevel en del forskjeller fra bank til bank.

- Husstandens årsinntekt: For et godt estimat må årsinntekten din være over 300 000 kroner. Variabel inntekt som bonuser skal ikke inkluderes i beregningen.

- Samlet gjeld: Bankene ser på usikret gjeld, som studielån, billån og kredittkortgjeld. Gjeld knyttet til en bolig som skal selges, skal ikke tas med. Renter og avdrag på denne type gjeld påvirker din betjeningsevne.

- Realkausjonist: Du kan ha sikkerhet i en annen bolig, som for eksempel dine foreldres eiendom, som kan gjøre det lettere å få lån.

- Barn: Ett barn (avhengig av alder) koster rundt 50 000 til 70 000 kroner i året i bankenes modeller før barnehageutgifter og SFO. I tillegg trekker banken i fra kostnader til barnehage og SFO når de skal beregne disponibel årsinntekt.

- Bil: Bankene beregner at bilen koster deg rundt 40 000 kroner i året og trekker dette fra disponibel inntekt.

- Medlåntaker: Som regel kan man låne mer når man er to enn når låner alene. Bankene legger til grunn at man kan dele på utgiftene og er mer sikre betalere når man er sammen om et lån enn alene.

Egenkapitalkravet har sunket til 10 %

Kravet til egenkapital for boliglån ble i starten av 2025 redusert fra 15 % til 10 %. Dette gir flere muligheten til å komme seg inn på boligmarkedet. Skal du for eksempel kjøpe en bolig til 4 millioner kroner, trenger du nå kun 400 000 kroner i egenkapital, mot tidligere 600 000 kroner. Endringen er positiv for unge og førstegangskjøpere, men kan også føre til økt etterspørsel og høyere boligpriser.

Hvor mye kan jeg låne – Kjøpe bolig for første gang

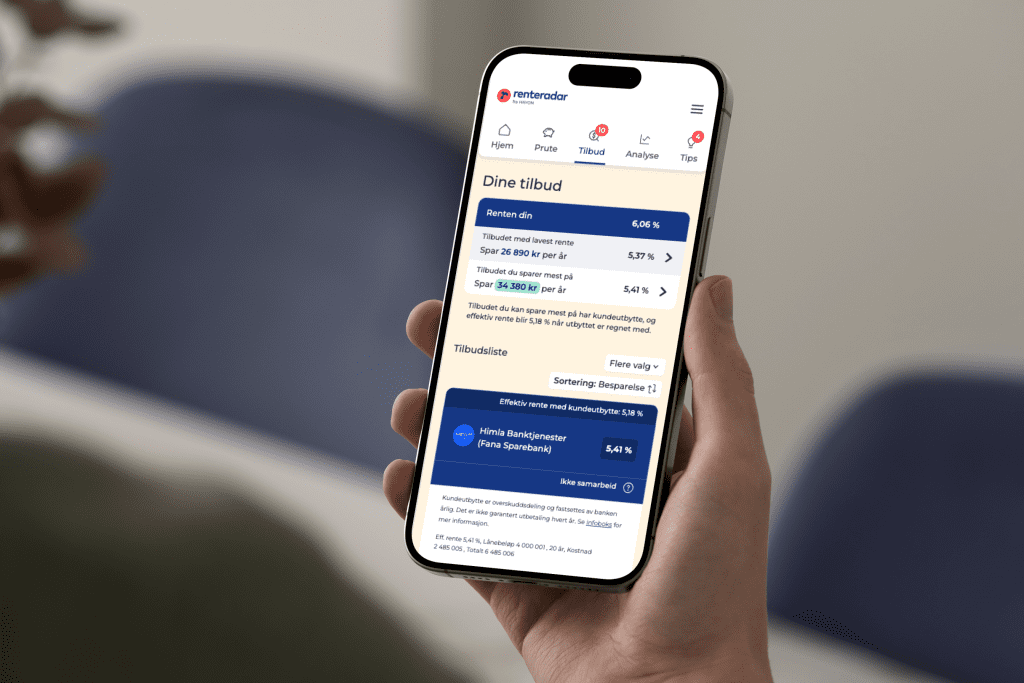

Ønsker du å kjøpe din første bolig? Renteradar hjelper deg med å skaffe finansieringsbevis på få minutter.

Slik fungerer det:

- Gå inn på Renteradars tjeneste for førstegangskjøpere og fyll inn nødvendig informasjon.

- Du får en oversikt over ditt estimerte lånebeløp og hva du kan kjøpe bolig for. Vi viser deg hvor stor sjanse du har for å få lån, basert på belåningsgrad, inntekt og gjeld.

- Se oversikten over hvilke banker som har de beste tilbudene for deg. Du kan enkelt klikke deg videre for å få tilbud eller bli kontaktet av bankene.

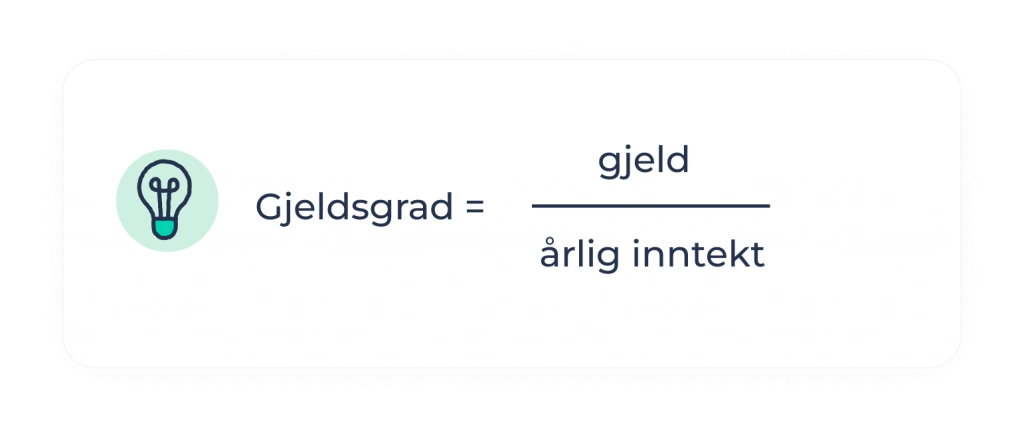

Hvor mye kan jeg låne i forhold til inntekt – Gjeldsgrad

Gjeldsgrad er kort fortalt total gjeld delt på årsinntekt. Boliglånsforskriften sier at lån ikke skal innvilges dersom kundens samlede gjeld overstiger fem ganger årsinntekt. Her kan bankene etter skjønn, velge å legge inn andre dokumenterbare inntekter i beregningen av gjeldsgrad. Har du BSU, trekkes dette beløpet fra total gjeld.

Vanskelig å komme inn på boligmarkedet?

For mange kan det være vanskelig å komme inn på boligmarkedet. Det kan være lurt å se på om du kan søke lån med sikkerhet i bolig ved hjelp av en kausjonist eller medlåntaker. Et alternativ er også lån med pant i bolig eller topplån. Er du ung og skal inn i boligmarkedet for første gang bør du også se på boliglån for unge eller førstehjemslån. Du kan også lese vår artikkel om å få boliglån uten egenkapital her.

Belåningsgrad – Hvor mye kan jeg låne i forhold til egenkapital

Belåningsgrad er lånebeløpet inkludert fellesgjeld delt på markedsverdien til boligen. Belåningsgraden skal i følge utlånsforskriften ikke overstige 90 % av et forsvarlig verdigrunnlag for boligen. Markedsverdien på boligen skal fastsettes ut fra en forsiktig vurdering.

Egenkapitalen må også gjelde alle kostnader ved kjøpe av boligen

Du må også ha egenkapital til å betale for alle kostnadene ved å kjøpe boligen i tillegg til kjøpesummen. Du finner informasjon om dette i boligannonsen. Dokumentavgiften på 2,5 % av kjøpesum utgjør mesteparten av disse kostnadene. I tillegg kommer tinglysingsgebyr. Egenkapitalen din må altså være 10 % av boligverdien. Midler på BSU-konto regnes også med som egenkapital. Du trenger altså ikke å bruke BSU-pengene med en gang når du kjøper bolig for at de skal telle som egenkapital.

Mange får hjelp i i form av kausjonist eller medlåntaker

Mange benytter seg av kausjonist eller medlåntaker for å oppfylle egenkapitalkravene til bankene. Andre råd for å få boliglån med mindre egenkapital finner du her.

Regne ut belåningsgrad

Ved å bruke kalkulatoren vår kan du enkelt regne ut belåningsgraden din. Du fyller enkelt inn ønsket lånebeløp, fellesgjeld, og boligverdi. Du kan også finne boligverdi ved å logge deg inn på Renteradar. Den estimerte boligverdien henter vi fra vår partner Hjemla.

Betjeningsevne

Bankene vurderer din betjeningsevne ved å se på inntektene og utgiftene dine. De inkluderer også fremtidig inntekt og eventuelle leieinntekter dersom du kjøper sammen med noen. Bankene ser også på faste utgifter som strømregninger og kommunale avgifter.

Gjennom Gjeldsregisteret har bankene nå bedre oversikt over slike lån, noe som har ført til flere avslag på lånssøknader. I tillegg er bankene pålagt å vurdere om du vil kunne håndtere en renteøkning på opptil 7 %. Hvis du har et fastrentelån, blir dette beregnet ved utløpet av fastrenteperioden.

Rammelån og avdragsfrihet

Så lenge belåningsgraden din er høyere enn 60 % må du normalt sett måtte betale avdrag på ordinært nedbetalingslån. Dette er også regulert av myndighetene. Har du lavere belåningsgrad enn 60 % kan du benytte deg av rammelån. Bankene vil da vanligvis også godta avdragsfrihet på et nedbetalingslån.

FAQ – Kjappe svar på vanlige spørsmål

Du kan låne fem ganger årsinntekt. Dette er en begrensning i utlånsforskriften. Eventuell fellesgjeld legges til lånebeløpet du trenger å låne.

Du kan låne 85 % av boligens markedsverdi. Dette er en begrensning i utlånsforskriften. Markedsverdien skal være fastsatt ut fra en forsiktig vurdering.

Gjeldsgrad er lånebeløpet inkludert fellesgjeld delt på årsinntekt. I følge Boliglånsforskriften kan ikke gjeldsgraden være høyere enn fem.

Belåningsgrad er lånebeløpet inkludert fellesgjeld delt på markedsverdien til boligen. I følge Boliglånsforskriften kan ikke belåningsgraden være høyere enn 90 %.

Du må ha minimum 11 % egenkapital. Eksempel: Du må ha 400 000 kroner i egenkapital om du skal kjøpe en bolig til 4 millioner kroner.

Betjeningsevne vil si hvilken evne du har til å kunne betale på lånet ditt. Bankene er pålagt å beregne din betjeningsevne ved å se på dine inntekter og utgifter.