3 måneders Nibor er den viktigste rentesatsen i Norge og dukker stadig opp i nyhetsbildet. Men hva er egentlig Nibor? Renteradar forklarer deg hva denne rentesatsen er og hva den har å si for deg som bankkunde.

Hva er Nibor?

Norwegian InterBank Offered Rate, kjent som Nibor-renten, er den viktigste norske pengemarkedsrenten. Nibor er en daglig fastsatt referanserente som brukes i låneavtaler og andre finansielle kontrakter. Lån og finansielle avtaler i enorme summer (flere tusen milliarder) benytter referanserenten for å bestemme den løpende rentesatsen.

Nibor påvirker boliglånsrenten

Nibor er viktig for boliglånsrenten, da den fungerer som en referanserente som bankene bruker som grunnlag for å fastsette renten på boliglån. Når du tar opp et boliglån, spesielt et lån med flytende rente, blir renten ofte satt i henhold til Nibor-renten pluss en margin som banken legger til. Hvis Nibor-renten går opp, øker derfor også boliglånsrenten din, og det blir dyrere å betjene lånet ditt.

Nibor er en interbank rente

Nibor brukes som referanse for pengemarkedsrenten mellom bankene. Referanserenten gir oss en indikasjon på hvilken rente norske banker er villige til å låne hverandre penger i en bestemt tidsperiode, uten å stille noe som sikkerhet. 3 måneders Nibor, som er den mest brukte referanserenten, angir den renten en bank vil kreve for å låne ut norske kroner i 3 måneder til en annen pålitelig bank.

I praksis låner sjelden bankene penger til hverandre for lengre løpetider uten sikkerhet for lånet. Nibor er derfor mer et godt estimat basert på hva bankene låner USD og EUR på i markedet fra andre internasjonale finansielle aktører, for så bytte til seg NOK i valutaswap-markedet.

Pengemarkedspåslaget er differansen mellom styringsrenten og Nibor, som er renten på lån mellom banker.

Er Nibor en risikofri rente?

Nibor blir ofte regnet som markedets risikofrie rente. Det er nesten riktig, men referanserenten skal reflektere risikoen knyttet til å låne penger til kredittverdig bank for en gitt periode. Den er derfor noe høyere enn styringsrenten fra Norges Bank, siden den har et risikopåslag i forhold til innskuddsrenten i sentralbanken.

I normale tider, uten forventninger til snarlig renteendring, ligger derfor 3 mnd Nibor rundt 0.25 %-poeng over styringsrenten som fungerer som et rentegulv for markedet.

Hvordan fastsettes Nibor?

Nibor administreres av Norske Finansielle Referanser som er et heleid datterselskap av Finans Norge. Den beregnes og publiseres av Global Rate Set Systems. Datagrunnlaget baserer seg på informasjon fra hovedsakelig seks banker. Disse bankene melder daglig inn et anslag på hvilken rente de vil kreve for et usikret lån. Disse bankene er:

- DNB Bank ASA

- Danske Bank

- Handelsbanken

- SEB AS

- Swedbank AB

- Nordea Bank

Den høyeste og laveste renten strykes og deretter tar man gjennomsnittet av de fire gjenværende rentene.

Hvorfor svinger renten?

Flere faktorer påvirker svingningene i pengemarkedsrenten. Renten er sammensatt som en valutaswaprente, der bankene tar utgangspunkt i en USD-rente (og/eller EUR-rente) og prisen på en valutaswap til NOK. På denne måten beregnes en rente i norske kroner, som deretter blir rapportert til Oslo Børs.

Kort fortalt betyr dette at norske renter til stor grad påvirkes direkte av utenlandske forhold. Prisen for bankene å låne USD og EUR i for eksempel 3 måneder påvirker også norske renter.

Tilgangen til og etterspørselen etter NOK i markedet påvirker også Nibor. I perioder kan det være at mange banker trenger å låne NOK i valutaswap-markedet. Da øker NOK-renten i markedet som igjen påvirker Nibor.

Nibor-renten historisk frem til 2024

Nibor 3 mnd – Hvordan påvirker det din boliglånsrente?

Bankene finansierer boliglån gjennom tre kilder:

- Innskudd fra privatkunder og bedrifter

- Markedsfinansiering: Utstedelse av obligasjoner i markedet

- Bankens egenkapital: Bankene er pålagt av myndighetene å finansiere en liten andel av boliglånene med sin egenkapital.

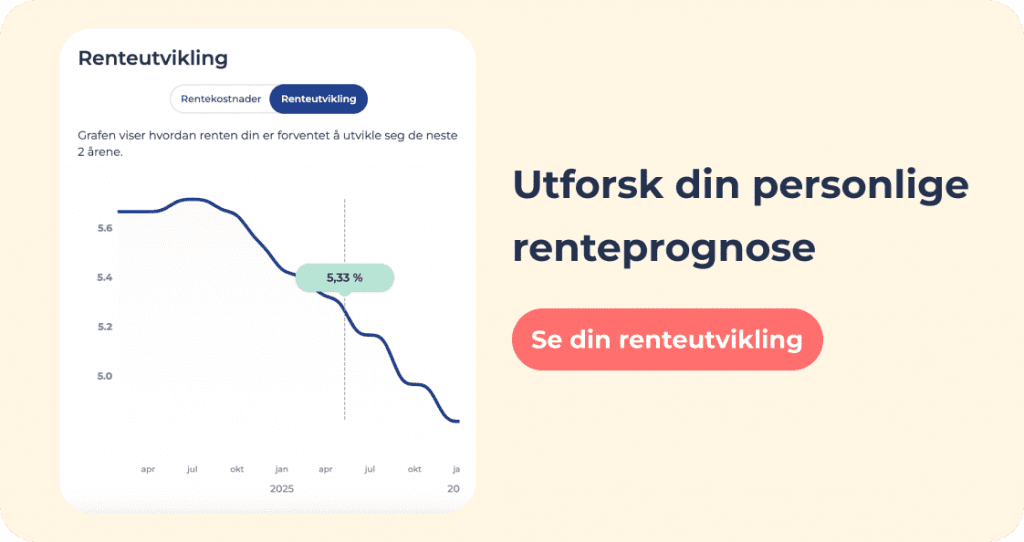

3 måneder Nibor er en viktig del av det norske pengemarkedet, og den har stor innvirkning på boliglånsrenten din. Denne referanserenten brukes som grunnlag for å beregne boliglånsrenten, med bankene som legger til sin margin. Hvis Nibor-renten stiger, kan boliglånsrenten din også øke, og omvendt. Dette gir en viss grad av fleksibilitet, men også usikkerhet, siden endringer i Nibor-renten avhenger av økonomiske faktorer og sentralbankens rentepolitikk.

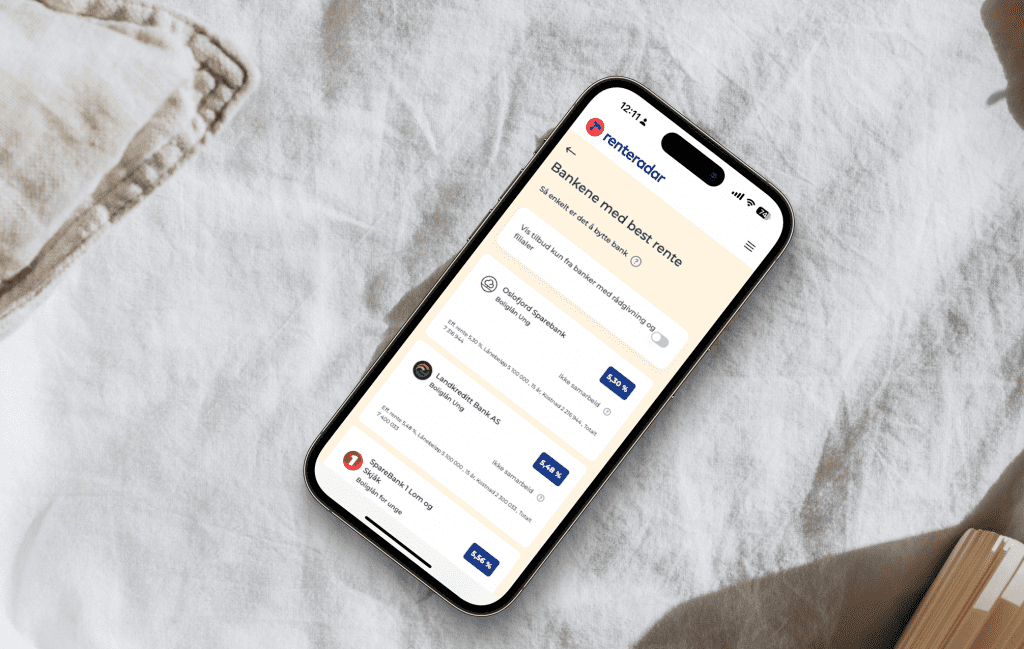

Sjekk om renten på boliglånet ditt

Du kan alltid kan bruke Renteradar for å sammenligne boliglånet ditt mot markedets beste tilbud. Tjenesten er gratis, og vi forteller deg hvor mye du kan spare på få minutter. Vi hjelper deg også med å forhandle med din nåværende bank eller starte prosessen med å bytte bank for deg.

Markedsfinansiering – Obligasjoner med fortrinnsrett

Markedsfinansieringen utgjør en betydelig andel av bankenes boliglånsfinansiering. Boliglån med belåningsgrad under 75 % blir lagt i et eget boligkredittselskap. Dette selskapet utsteder såkalte obligasjoner med fortrinnsrett (OMF) som kjøpes av finansielle investorer. Renten banken betaler for denne finansieringen er 3 mnd Nibor + x % kredittmargin.

Renten bankene betaler for markedsfinansieringen er utgangspunktet for prisingen av boliglån. Endrer 3 mnd Nibor seg, vil også bankene vurdere å endre boliglånsrenten mot kundene.

Det er tre hovedfaktorer som påvirker bankens rentesetting på boliglån:

- Prisen på markedsfinansieringen som altså består av 3 mnd Nibor + kredittmarginen investorene forlanger.

- Bankenes administrative kostnader knyttet til å gi boliglån og følge opp kunden underveis. Her er det stor forskjell på for eksempel digitale banker med selvbetjente kunder og mindre sparebanker som har mer manuell og personlig oppfølging av kundene.

- Bankenes egenkapitalkrav og risiko for tap: Bankens investorer forventer en avkastning på egenkapitalen i selskapet og risikoen de tar. Når bankene yter et boliglån må det settes av noe egenkapital for hvert lån for å dekke risiko for at kunden ikke gjør opp for seg og påfører banken et kreditt-tap.

I tillegg ønsker ofte bankene å tjene så mye som mulig på boliglånene og priser ofte enkelte kunder høyere for å tjene mer.

FAQ – Kjappe svar på vanlige spørsmål

Det er en referanserente som settes daglig av et utvalg banker. Referanserenten skal reflektere kostnaden for en kredittverdig bank å låne penger for en gitt periode av en annen finansiell aktør.

Det er Oslo Børs som kalkulerer renten. Seks banker innrapporterer daglig kvoteringer for ulike perioder. Den høyeste og laveste kvoteringen strykes og man tar gjennomsnittet av de fire gjenværende kvoteringene.

En stor andel av norske boliglån er finansiert gjennom at banker utsteder obligasjonslån i markedet. For pengene bankene låner betaler de 3 mnd Nibor + en kredittmargin. Stiger innlånsrenten mye vil bankene vurdere å heve sine boliglånsrenter.

Den siste tiden har den økt en god del, som følge av forventet renteøkninger. Vi holder dere oppdatert dersom det skjer flere store endringer.

Markedssjef i Renteradar

15 års erfaring fra DNB Markets. Siviløkonom, NHH