Hvordan fungerer skatt ved salg av bolig? Gevinsten være skattepliktig, men det finnes flere unntak. Vi i Renteradar forklarer vi de viktigste reglene for skattefritak, og hvordan du kan føre gevinst eller tap i skattemeldingen.

Når må du betale skatt på salg av bolig?

Som hovedregel må du betale 22 % skatt på gevinst når du selger bolig. Men du slipper skatten hvis du oppfyller kravene til eiertid og botid.

Krav for skattefritak:

- Eiertid: Boligen må selges mer enn 12 måneder etter at boligen ble ervervet (mottatt som gave, arvet eller kjøpt).

- Botid: Før salget skjer må eieren ha bodd i boligen i minimum 12 måneder i løpet av de siste 24 månedene.

Oppfyller du disse kravene, er gevinsten skattefri. Salg av tomt er alltid skattepliktig.

Skatt ved salg av fritidsbolig

For fritidsboliger gjelder andre regler. Gevinst er skattefri dersom du oppfyller følgende krav:

- Eiertid: Du må ha eid eiendommen i minst fem år.

- Brukstid: Du må ha brukt eiendommen minst fem av de siste åtte årene som din egen fritidsbolig.

Hvis du ikke oppfyller kravene for eier- og brukstid, må du betale skatt på gevinst ved salg av fritidseiendom. Tap gir ikke fradrag. Skattesatsen er 22 %, som for egen bolig. Brukes eiendommen som hytte, kan gevinst noen ganger beskattes som virksomhetsinntekt, som har en høyere skattesats.

Salg av bolig eller fritidsbolig i utlandet

Dersom du er skattemessig bosatt i Norge, gjelder de samme skattereglene for boligsalg i utlandet som for boliger i Norge.

For å oppnå skattefritak må du:

- Eiertid: Du har eid boligen i minimum ett år før du lager en avtale om salg.

- Brukstid: Ha bodd i boligen i minst ett år i løpet av de siste to årene før salget.

For fritidsboliger i utlandet gjelder de samme eier- og brukstidskravene som for fritidsboliger i Norge.

Slik fører du gevinst eller tap i skattemeldingen

Hvis salget av boligen din ikke oppfyller kravene for skattefritak, må du betale skatt på gevinsten. Du kan også få fradrag for eventuelt tap.

Da må du gjøre en beregning på gevinst/tap, og føre dette inn i skattemeldingen din. Her har du formelen:

Skatteetaten har et fint eksempel på hvordan du kan regne det ut her. Du trenger ikke sende inn dokumentasjon på eventuelt gevinst eller tap i skattemeldingen. Det kan være at du må vise til dokumentasjon om Skatteetaten ber om det.

Skatt ved salg av bolig – skattefradrag

Når du selger boligen din, er det noen utgifter du kan trekke fra på skatten. Du kan få fradrag for påkostninger på boligen, som gir boligen en høyere standard. Påkostninger kan være å sette inn ny peis, rive vegger for å få større rom, eller oppgradere strøm og rør.

Men, kostnader for å vedlikeholde holde boligen, som for eksempel å fikse noe til samme standard som før, pusse opp parkett eller bytte ut noe med tilsvarende kvalitet, kan ikke trekkes fra på skatten. Les mer på skatteetaten.

Sjekk skattemeldingen nøye

Hvis du selger eiendom med tap, kan du trekke dette fra skatten hvis en gevinst ville vært skattepliktig. Husk at det er ulike krav til hvor lenge du må ha eid og brukt boligen eller fritidseiendommen.

Det er også viktig å huske å sjekke skattemeldingen nøye det året boligen er solgt. Spesielt viktig er det å sjekke om formuesverdien av eiendommen fortsatt står oppført på deg. Gjør den det, må du endre skattemeldingen din.

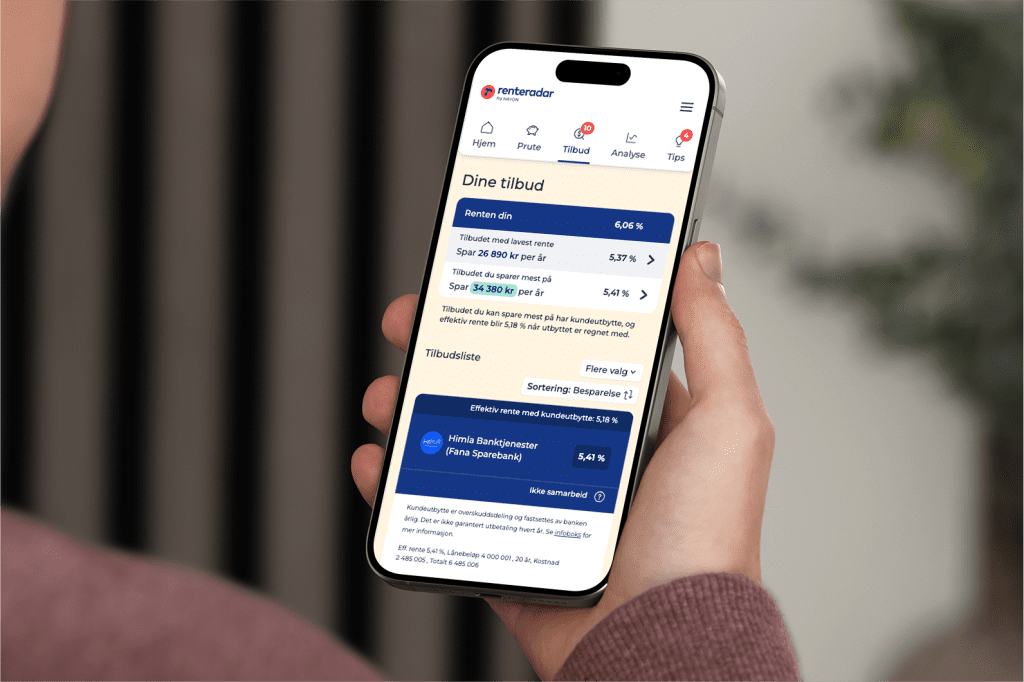

Ikke betal for mye på boliglånet

På Renteradar kan du se renten din sammenlignet med markedets beste og hvor mye du kan spare. Vi hjelper deg med å forhandle på renten og viser deg bankene det lønner seg å flytte boliglånet til. Se de beste bankene for 2025 her.

Realisasjon – eiendomsoverføring

Reglene for skatt og fradrag gjelder også andre måter å overføre eiendom på, ikke bare salg. Eiendom regnes som solgt når eiendomsretten slutter eller overføres til noen andre, for eksempel ved frivillig salg, tvangssalg, eller hvis eiendommen blir ødelagt.

Det er noen unntak her også. Blant annet regnes ikke disse formene for eiendomsoverdragelse som realisasjon:

- Skifte av dødsbo

- Overføring mellom ektefeller

- Skifte av felleseie mellom ektefeller

- Gaveoverføring eller arveforskudd

- Arveovergang ved dødsfall

FAQ – Kjappe svar på vanlige spørsmål

Det er flere unntak, og dette varierer ut i fra hva slags bolig du skal selge. Unntakene handler om eiertid og botid. Oversikten finner du over.

Skattesatsen på gevinst på salg av bolig er 22%.

Formelen ser sånn her ut: Utgangsverdi (vanligvis salgssummen) – Inngangsverdien (kjøpesum/kostpris). Du finner et eksempel på hvordan du kan regne det ut her. Du trenger ikke sende inn noe dokumentasjon til Skatteetaten på dette, men du må kunne vise det frem dersom de spør.